Эта статья является второй частью из двух: первая служит основополагающим руководством по сетевым эффектам с фокусом на сеть Биткойна. Если у вас есть технические или математические вопросы по поводу этой статьи, я бы настоятельно рекомендовал начать с прочтения ранее опубликованной статьи.

Обсуждая сетевые эффекты Биткойна в предыдущей статье, я анализировал данные с учётом того, что сеть трансформировалась из платёжной системы в способ сохранения капитала, и оправданно рассматривать в качестве пользователей всех держателей биткойна, а не только тех, кто активно совершает транзакции в сети. Хотя некоторые известные личности утверждают, что Эфир может стать лучшим хранилищем капитала, нежели Биткойн, его долгосрочная ценность по-прежнему зависит от активного использования, и поэтому следует ограничить наш анализ активными адресами, а не ненулевыми адресами.

Вкратце вспомним, что мы обсуждали в прошлой статье:

- Закон Сарноффа — это модель оценки, в которой ценность сети напрямую зависит от того, сколько пользователей подключается к центральному узлу.

- Закон Меткалфа — это модель оценки, в которой ценность сети зависит от количества возможных соединений между пользователями. Ценность в этой модели создаётся пользователями, поэтому мы должны ожидать, что большинство сетей P2P будут соответственно масштабироваться.

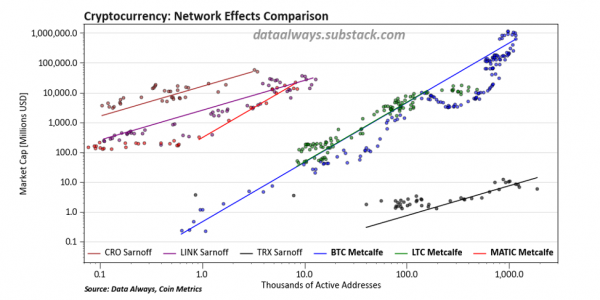

- Если построить обе шкалы в логарифмическом масштабе, то все модели закона Сарноффа будут иметь одинаковый наклон, а все модели закона Меткалфа будут иметь вдвое больший наклон.

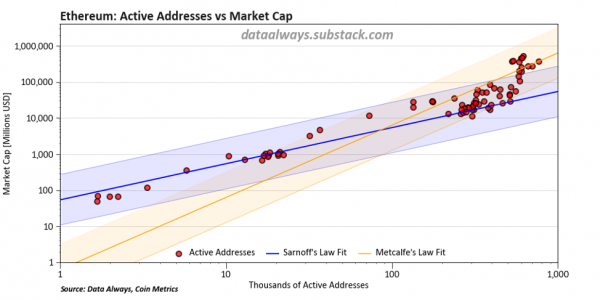

Погружаясь в данные, мы сразу же сталкиваемся с интересным вопросом: если Эфириум является децентрализованной сетью, то почему его сетевая ценность масштабируется как у централизованной сети?

Ответом на этот вопрос (в данном случае) является ICO. С точки зрения сетевых эффектов размещение токенов — это толчок, запускающий предложенное преимущество сети и позволяющий ей расти до тех пор, пока сетевые эффекты не смогут сами себя поддерживать. В этом контексте в течение первых нескольких лет своей жизни Эфириум был централизованным проектом, зависящим от основной команды разработчиков для поддержания рыночной капитализации.

То, что мы наблюдаем с тех пор, особенно после вспышки коронавируса и лета DeFi в 2020 году, является фундаментальным сдвигом как в экосистеме, так и в том, как рынок оценивает сеть Эфириума. Эфир отделился от Закона Сарноффа и теперь масштабируется как децентрализованная сеть P2P, драйвером которой являются DeFi, dApps и общие итерации между пользователями.

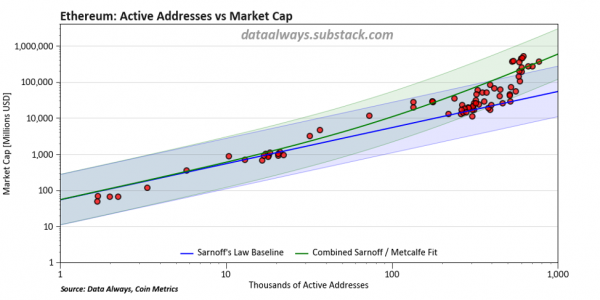

На графике выше мы комбинируем начальную загрузку закона Сарноффа с моделью оценки P2P по закону Меткалфа. Модель закона Меткалфа начинается с добавления незначительной ценности, но теперь, когда количество активных пользователей увеличилось в 100 раз, термин Меткалфа доминирует в ранее централизованном предлагаемом преимуществе сети. Благодаря тому, что две модели работают совместно, мы можем осмысленно смоделировать всю историю цены криптовалюты с точки зрения сетевых эффектов.

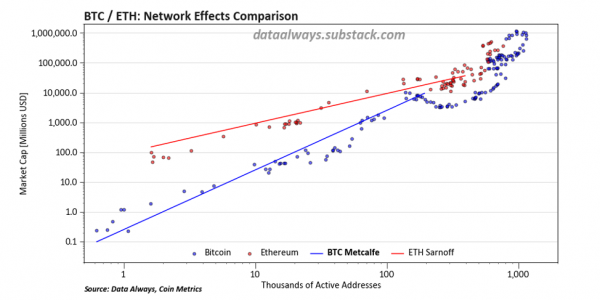

Делая небольшой шаг назад, одним из традиционно популярных аргументов в пользу сети Эфириума было сравнение ценности сети с сетью Биткойна, а также утверждение, что Эфириум был чрезвычайно перспективной инвестицией просто потому, что при аналогичном количестве активных пользователей сеть стоила значительно больше. Эта маркетинговая уловка игнорировала тот факт, что стоимость биткойна росла гораздо агрессивнее, чем стоимость эфира.

Интересно, что по мере того, как обе криптовалюты выросли до сотен тысяч ежедневно активных адресов, их поведение снова разошлось: сетевые эффекты Биткойна стали гораздо менее надёжными, в то время как Эфириум вырос от масштабирования Сарноффа до Меткалфа.

Теперь, когда у нас есть модель цены биткойна, основанная на ненулевых адресах, задача прогнозирования ценности сети смещается, чтобы сосредоточиться на прогнозировании роста адресов.

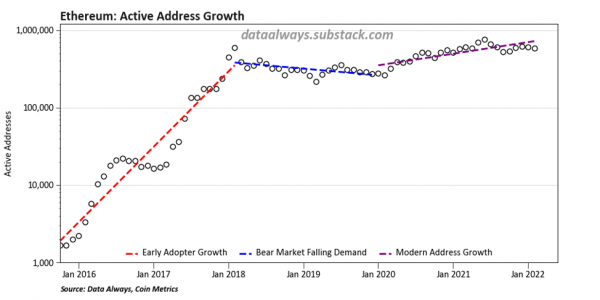

Рост активных адресов Эфириума был менее последовательным, чем рост ненулевых адресов биткойна, который мы использовали в предыдущей модели, но всё ещё наблюдались три явно выраженных фазы: фаза раннего внедрения с экстремальным ростом, фаза медвежьего рынка с падением количества адресов и текущая стадия роста современных адресов.

Рост современных адресов был ограничен из-за растущих сборов, но с учётом растущей популярности масштабирования второго слоя (и прогнозируемого перехода на гипердрайв в 2022 году) текущие темпы роста могут быть сильно недооценены. Многие из текущих приложений от NFT до DeFi практически недоступны для обычных пользователей из-за высоких сборов за газ, но спрос явно существует, поэтому при правильном масштабировании на горизонте вполне может быть год гигантского роста.

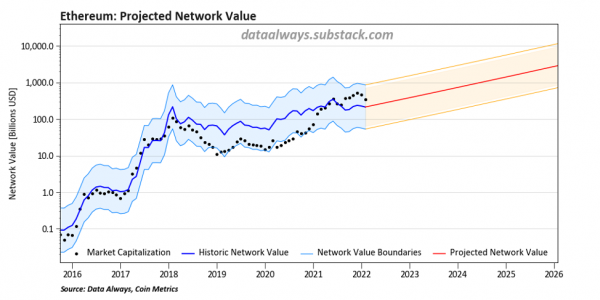

Экстраполируя темпы роста адресов из предыдущего графика и прогнозируя будущее в сочетании с моделью сетевых эффектов, вернёмся в промежуток времени и создадим ещё один график.

Я бы назвал эту модель прогнозом цены без развития. То есть это ценность сети, которую я бы прогнозировал, если бы сегодня разработка Ethereum остановилась. С ожидаемым ростом популярности решений масштабирования второго слоя и переходом к Proof-of-Stake, создающим колоссальный сдвиг в динамике предложения, эта модель представляет собой возможный сценарий роста в наихудшем случае (игнорируя любое вмешательство правительства).

В качестве окончательного расширения мы можем использовать соотношение активных адресов и сетевой стоимости, чтобы прокомментировать децентрализацию различных криптовалют:

- Биткойн (BTC) всегда был децентрализован. Несмотря на активные адреса, сетевые эффекты со временем стали менее надёжными, в настоящее время нет никаких признаков растущей централизации.

- Лайткойн (LTC) также был децентрализованной криптовалютой. Предлагаемое преимущество его сетевых эффектов было почти идентично биткойну. В последнее время его сетевые эффекты ослабли, и децентрализованное будущее находится под вопросом.

- Polygon (MATIC) изначально почти не проявлял сетевых эффектов, однако теперь превратился в сеть Меткалфа с наивысшей ценностью из всех криптовалют, которые я исследовал.

- Предлагаемое преимущество Crypto.com Coin (CRO) связано с успехом Crypto.com и поэтому неудивительно, что монета следует централизованной модели сетевого эффекта.

- Chainlink (LINK) всё ещё проводит большую работу по разработке и следует централизованной модели сетевого эффекта.

- Tron (TRX) также следует модели централизованных сетевых эффектов. Он не показал никаких признаков перехода к более агрессивному масштабированию ценности/пользователей. Несмотря на то, что у него чрезвычайно большое количество активных адресов, он не смог эффективно извлечь из этого выгоду.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com